Justerat eget kapital – Förståelse och tillämpning

Justerat eget kapital formel – En översikt över en viktig finansiell beräkningsmetod

Vad är justerat eget kapital och vilka typer finns det?

Justerat eget kapital är en central beräkningsmetod inom finansvärlden som hjälper till att bedöma en organisations verkliga ekonomiska hälsa och värde. Det används för att mäta den återstående tillgången efter att hänsyn tagits till egna kapitalkostnader och skulder.

Det finns olika typer av justerat eget kapital formel, och populariteten beror på användningsområdet och branschen. Några vanliga typer inkluderar Riskvägd justerat eget kapital (RWA) och Justerat totalt kapital (ATC).

Riskvägd justerat eget kapital (RWA) är vanligt inom bank- och finansinstitut och innebär att kapitaltillgångarna viktas baserat på deras risknivå. Detta gör att företag kan ha större justerat eget kapital för riskfyllda tillgångar och mindre för mindre riskfyllda tillgångar.

Justerat totalt kapital (ATC) används ofta inom försäkringsbranschen och syftar till att ta hänsyn till de potentiella förluster som kan uppstå på grund av försäkringsaktiviteter. Detta hjälper till att bedöma adekvatiteten av företagets kapital i förhållande till de risker de står inför.

Kvantitativa mätningar av justerat eget kapital

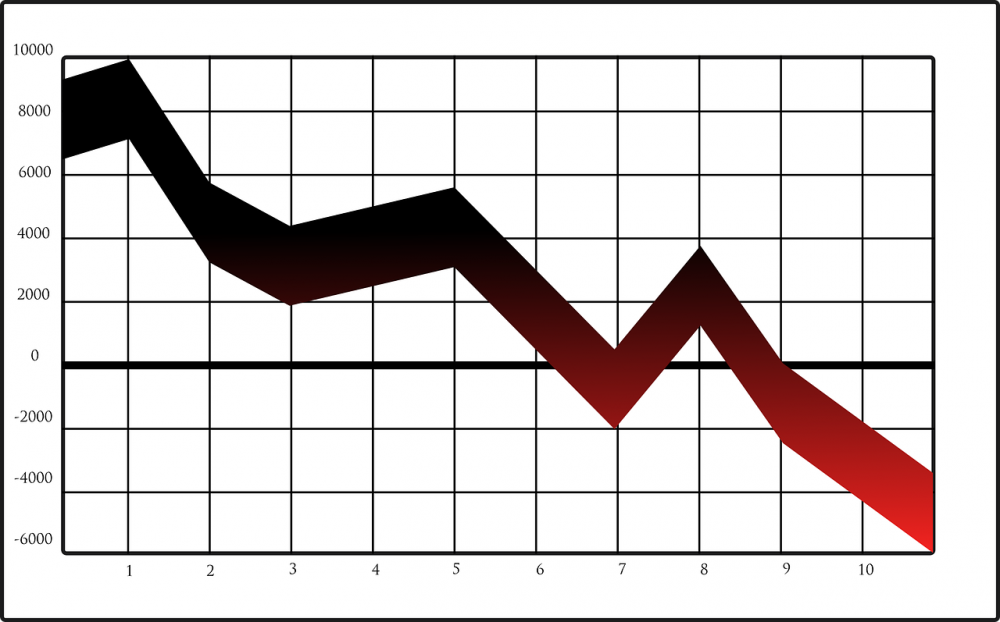

Justerat eget kapital kan beräknas på olika sätt baserat på formeln som används. Det vanligaste sättet att beräkna det är genom att ta skillnaden mellan tillgångar och skulder, och sedan justera för kapitalkostnader och risknivåer.

Ett exempel på en enkel justerad eget kapital formel kan vara:

Justerat eget kapital = Totala tillgångar – Totala skulder – Kapitalkostnader

Denna formel tar hänsyn till skulder och kapitalkostnader som kan påverka företagets totala finansiella läge.

Det finns också kvantitativa mätningar som kan användas för att bedöma effektiviteten av justerat eget kapital. Exempel på sådana mätningar inkluderar avkastning på justerat eget kapital (ROAE) och justerat eget kapital tillgångarna (ROAA). Dessa mätningar ger en inblick i hur effektivt företaget använder sitt justerade eget kapital för att generera vinster och resultat.

Skillnader mellan olika typer av justerat eget kapital formel

Skillnaderna mellan olika typer av justerat eget kapital formel beror på användningsområdet och branschen. Till exempel kan bank- och finansinstitut använda riskvägda justerat eget kapital för att ta hänsyn till risknivåer för olika tillgångar, medan försäkringsbranschen kan använda justerat totalt kapital för att ta hänsyn till försäkringsrisker.

En annan skillnad kan vara de faktorer som beaktas vid justeringen av eget kapital. Vissa formler kan ta hänsyn till enbart kapitalkostnader, medan andra kan inkludera ytterligare faktorer såsom branschspecifika risker eller förluster.

Historisk genomgång av för- och nackdelar med olika justerat eget kapital formel

Historiskt sett har olika justerat eget kapital formel haft både fördelar och nackdelar. Några av de fördelar som har identifierats är:

1. Bättre bedömning av risker: Justerat eget kapital hjälper till att ge en bättre bedömning av de finansiella riskerna som ett företag kan stå inför, särskilt när det gäller tillgångar med högre risknivåer.

2. Tydligare bild av ekonomisk hälsa: Genom att justera för olika faktorer ger justerat eget kapital en tydligare bild av ett företags verkliga ekonomiska hälsa och värde.

Några av nackdelarna som kan vara förknippade med vissa typer av justerat eget kapital formel inkluderar:

1. Komplexitet: Vissa formeltyper kan vara mycket komplicerade och kräva djupgående kunskaper och resurser för att kunna tillämpas korrekt.

2. Osäkerhet: Det kan finnas osäkerhet kring de faktorer och variabler som används vid justeringen av eget kapital, vilket kan påverka resultatens noggrannhet och tillförlitlighet.

Sammanfattningsvis är justerat eget kapital en viktig metod för att bedöma ett företags ekonomiska hälsa och värde. Det finns olika typer av formel, kvantitativa mätningar och fördelar/nackdelar att beakta vid tillämpningen av denna metod. Genom att använda justerat eget kapital kan företag och investerare få en mer realistisk och noggrann bild av det finansiella läget och de risker som är förknippade med en verksamhet.